La SARL : Société à Responsabilité Limitée

La SARL : Société à Responsabilité Limitée

Informer sur les caractéristiques juridiques et fiscales de la SARL

Chef(fe) d'entreprise , Porteur(euse) de projet

Ce fascicule de vulgarisation ne peut en aucun cas engager la responsabilité de la CCINC. Il est toujours conseillé de s’adresser à un professionnel du droit.

Les chiffres cités dans ce guide sont soumis à évolution, merci de nous contacter pour les dernières mises à jour.

1. La constitution de la SARL

a) Les points clés des statuts

Les statuts peuvent être établis soit par acte notarié, soit par acte sous seing privé. Il convient d’être très prudent lors de leur rédaction et de ne pas se contenter de recopier des statuts types. En effet, certaines options ont des conséquences juridiques et fiscales, et influent sur le statut social du dirigeant.

Certaines mentions sont obligatoires et d’autres facultatives, quelques explications :

LA DÉNOMINATION SOCIALE

Ce choix est très important puisque l’entreprise va communiquer sous cette dénomination. On peut choisir une dénomination de pure fantaisie, une dénomination liée à l’activité de la société ou encore mentionner le nom d’un ou plusieurs associés. La dénomination ne doit pas créer de confusion avec un organisme d’État, une activité réglementée ou une entreprise déjà existante ; elle ne doit pas créer non plus de confusion dans l’esprit du public sur son objet même. Mais surtout elle ne doit pas être déjà utilisée par une autre société.

LE SIÈGE SOCIAL

La société doit avoir un “domicile”. Ce siège social est le lieu où se trouve la direction effective de la société. Une boîte postale ne suffit pas.

Ce choix ne doit pas s’effectuer à la légère. En effet, c’est le siège social qui va déterminer le tribunal territorialement compétent pour connaître des litiges concernant la société, la loi applicable à cette dernière, sa nationalité et le lieu où doivent être accomplies les formalités légales de publicité.

Le siège social doit impérativement être mentionné dans les statuts, tout transfert entraînera des formalités et des frais.

L’OBJET SOCIAL

L’objet social doit être déterminé par les statuts. Les associés ont la plus grande liberté pour définir leur activité, sous réserve qu’elle ne soit pas illicite et que l’ordre public et les bonnes moeurs soient respectés.

L’objet social ne doit pas être trop limitatif, afin de ne pas restreindre l’activité de la société. Par la suite, il peut toujours être étendu ou modifié par les associés.

LE CAPITAL SOCIAL

L’exigence d’un capital minimum n’existe plus.

Le capital est librement fixé par les associés.

Ce capital peut être souscrit :

- soit en numéraire (apport d’une somme d’argent). Dans ce cas, il est possible de déterminer un capital social (800 000 F par exemple), d’en verser 1/5 au départ (160 000 F) et de verser le solde dans un délai de 5 ans.

Voir les conséquences fiscales (chapitre IS).

- soit en nature (apport d’immeubles, de fonds de commerce, de matériel). L’évaluation des apports en nature se fait par un commissaire aux apports (expert comptable).

Toutefois, les associés peuvent procéder eux-mêmes à l’évaluation à condition qu’aucun apport en nature n’excède isolément 894 988 F et que la valeur totale des apports en nature ne dépasse pas la moitié du montant du capital social.

Les associés sont alors solidairement responsables pendant 5 ans de la valeur attribuée aux apports en nature.

- soit en industrie. Ces parts représentent des connaissances techniques, du travail ou un savoir faire mis à la disposition de la société par un associé.

Elles permettent à l’apporteur de partager les bénéfices ou de contribuer aux pertes, mais elles ne concourent pas à la

formation du capital. Ces parts ne sont pas cessibles et disparaissent avec le départ de leur auteur. Les

statuts déterminent les modalités selon lesquelles elles peuvent être souscrites. Cette mesure est en place depuis la publication de la loi Dutreil (août 2003).

L’EXERCICE SOCIAL

Il appartient aux statuts de déterminer la période de référence de l’exercice social. La durée de chaque exercice est de 12 mois.

Le premier exercice pourra cependant être inférieur ou supérieur à 12 mois.

LA DURÉE DE LA SOCIÉTÉ

La durée de la société ne peut excéder 99 ans. Elle court à dater de son immatriculation au Registre du commerce et des sociétés. Elle peut être prorogée, avant son expiration, par l’assemblée générale.

b) Les formalités à accomplir

Avant de procéder à l’immatriculation de la SARL au Ridet / Patente et au Registre du commerce et des sociétés, les formalités suivantes sont à accomplir :

1- LA RÉDACTION DES STATUTS

Les statuts regroupent l’ensemble des règles qui vont s’appliquer à votre société, et auxquelles vous serez tenus de vous conformer. Lisez-les attentivement. Nous conseillons fortement aux futurs associés de s’entourer des conseils d’un professionnel du droit.

2- VISITE PRÉPARATOIRE AU CENTRE DE FORMALITÉS DES ENTREPRISES (CFE)

On vous y remettra les bulletins d’immatriculation ainsi que la liste des principales pièces justificatives à produire pour procéder à l’immatriculation de la société.

3- VERSEMENT DES APPORTS EN ESPÈCES ET DÉPÔT DES FONDS EN COMPTE BLOQUÉ AUPRÈS D’UNE BANQUE

Ce compte est appelé “compte de société en formation”. Il est bloqué jusqu’à l’immatriculation de la société au Registre du commerce et des sociétés. Pour procéder à l’ouverture, la banque peut vous demander un projet de statut, ou une attestation de constitution. Elle vous remettra une attestation de dépôt des fonds qui sera nécessaire pour l’inscription au RCS. Les fonds seront ensuite débloqués sur présentation de l’extrait Kbis et d’une copie des statuts enregistrés, et virés sur un compte ouvert au nom de la société. Le dépôt des apports en espèces peut également se faire auprès d’un notaire ou auprès de la Caisse des Dépôts et Consignations.

4- SIGNATURE DES STATUTS

Tous les associés doivent adopter les statuts de la société. Il faut prévoir 5 originaux plus un certain nombre de copies pour les associés, la banque, la poste, la CAFAT, les Services fiscaux, etc.

Chaque associé doit parapher (initiales) chaque page de chaque exemplaire des statuts originaux et signer, sous la mention “lu et approuvé” écrite de sa main, la dernière page de chaque exemplaire des statuts.

Éventuellement, prévoyez la signature de l’acte de nomination du ou des gérants, si cela n’a pas été fait dans les statuts.

5- ENREGISTREMENT DES STATUTS

Les statuts doivent être enregistrés dans les 3 mois qui suivent leur adoption, (1 mois dans le cas d’un acte notarié) au :

Service de la recette

13, rue de la Somme, 1er étage

Tél. 25 75 25

ouvert de 7h30 à 11h et de 12h à 14h

6- AVIS DE CONSTITUTION DE LA SOCIÉTÉ

Insertion d’un avis dans un journal d’annonces légales (Actu.nc, Légal Hebdo, DNC). Le journal vous remettra 2 exemplaires originaux visés et tamponnés. Il est conseillé de garder un exemplaire du numéro comportant l’avis de constitution de la société.

7- DEMANDE D’IMMATRICULATION AUPRÈS DU CFE

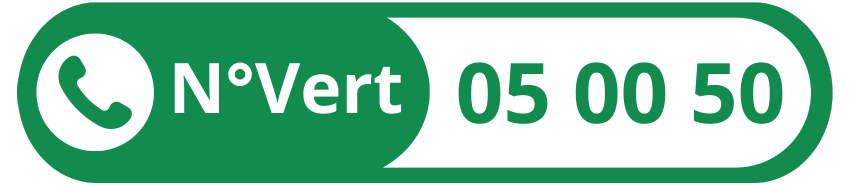

Le dépôt du dossier se fera auprès du CFE de la chambre consulaire compétente : contactez-nous pour vous assurer que vous avez bien tous les papiers requis.

Le CFE se chargera pour vous de toutes les transmissions aux différents services administratifs concernés.

8- DÉCLARATION D’EXISTENCE AUPRÈS DU SERVICE DE LA FISCALITÉ PROFESSIONNELLE

Les sociétés passibles de l’IS ou des BIC doivent, dans un délai d’1 mois à partir de leur immatriculation au RCS, faire parvenir une déclaration d’existence, accompagnée d’une copie des statuts et de l’extrait Kbis, au Service de la fiscalité professionnelle. Le formulaire est disponible au CFE de la CCI, où le dépôt pourra se faire.

Service de la fiscalité professionnelle,

13 rue de la Somme, 3ème étage

Tél. 25 75 60

9- ADHÉSION À LA CRE

Les sociétés qui se constituent doivent impérativement adhérer à la CRE même si elles n’ont aucun salarié.

CRE-IRCAFEX

Groupe Humanis

Complexe Compact Mégastore

20 rue Anatole France 1er étage

BP 550 - 98 845 Nouméa Cedex

Tél. 27 84 55 - Fax. 27 85 45

10- COUVERTURE SOCIALE DES GÉRANTS

En cas de gérance majoritaire, vous devez vous inscrire au RUAMM dans les locaux de la Cafat dans un délai de 30 jours.

CAFAT

4 rue du Général Mangin

BP L5 - 98 849 Nouméa Cedex

Tél. 25 58 00

c) Les coûts liés à la création d’une SARL

d) Embauche de salariés(es) et droit du travail

Lorsque vous débutez une activité, vous pouvez être amené à embaucher du personnel.

De même, si vous reprenez un fonds de commerce (achat ou location-gérance), vous êtes tenu de garder les salariés sur place.

Les salariés étant assujettis au régime obligatoire de protection sociale CAFAT et CRE, vous devez accomplir certaines démarches.

1- LE RÉGIME CAFAT

Vous devez déclarer les embauches auprès de la CAFAT qui vous attribue un numéro d’employeur pour le paiement des cotisations trimestrielles.

Les dates limites de versement sont :

le 31 janvier le 30 avril

le 31 juillet le 31 octobre

Les majorations sont de 1,5% du montant des cotisations non versées, par mois ou fraction de mois, à compter du lendemain de la date limite d’exigibilité.

IL EXISTE DES MESURES D’ABAISSEMENT DES COTISATIONS :

- De 50 à 75% suivant la localité pour les salaires allant du SMG à 1,3 fois le SMG pour 169 heures travaillées. De 75% pour les gens de maison, les salariés d’entreprises agricoles et assimilés (aquaculture, pêche, entretien d’espaces verts), et ceux des entreprises hôtelières situées hors de la commune de Nouméa.

2- LA CRE (HUMANIS)

Vous devez impérativement adhérer à la CRE et à l’Ircafex, même si vous n’avez aucun salarié. Ensuite, dès que vous embauchez, vous contactez cet organisme qui pourra enregistrer l’affiliation de vos salariés.

Pour les entreprises de plus de 10 salariés, les cotisations sont mensuelles.

Pour les entreprises de moins de 10 salariés, les cotisations sont trimestrielles et les dates limites de versement sont :

le 15 janvier le 15 avril

le 15 juillet le 15 octobre

Les majorations sont de 0,9% par mois ou fraction de mois de retard avec application d’un montant minimum (10 143 F pour 2013).

Pour mémoire, la CRE est la représentante en Nouvelle- Calédonie de l’association des régimes de retraites complémentaires (ARRCO).

L’Ircafex est la représentante en Nouvelle-Calédonie de l’association des régimes cadres (AGIRC).

3- LE DROIT DU TRAVAIL

Le territoire est compétent en matière de droit du travail. D’une manière générale, la réglementation est largement inspirée de celle de la Métropole, avec quelques particularités : ainsi, la loi sur les 35 heures n’est pas applicable.

- LES SALAIRES : Aucune rémunération brute, incluant le salaire de base et d’autres éléments éventuels, ne peut être inférieure au salaire minimum garanti (SMG) ou pour l’agriculture au salaire minimum agricole (SMAG).

- LES SALAIRES MINIMUM : Suite à la parution des arrêtés n°2023-295 et 2023-297 du 15 février 2023, il convient de revaloriser à nouveau le SMG et le SMAG à compter du 1er mars 2023 comme suit:SMG : 165 032 F mensuel / 976,52 F horaire ;SMAG : 140 280 F mensuel / 830,06 F horaire.

- * Attention il existe des salaires minimum mensuels par branche d’activité. Vous pouvez les consulter sur le site www.dtenc.gouv.nc

- LES DOCUMENTS DE BASE SONT :

- Le Code du travail de NC

- L’accord interprofessionnel territorial

- Les accords professionnels par branche d’activité

Les textes relatifs au droit du travail sont sur les sites www.juridoc.gouv.nc et www.dtenc.gouv.nc

2. Le gérant de SARL

a) La nomination

La SARL est obligatoirement administrée par un ou plusieurs gérants. En principe toute personne physique, majeure ou émancipée, associée ou non de la société, peut être nommée gérante, sauf disposition contraire des statuts.

Le gérant est le représentant légal de la société. Lui seul peut engager cette dernière auprès des tiers. Le gérant est nommé lors de la constitution de la société, dans les statuts ou dans un acte séparé. Les fonctions du gérant cessent soit à l’expiration de la durée pour laquelle il a été nommé, soit par démission, révocation ou prononcé d’une interdiction ou d’une déchéance du droit de gérer.

Quel que soit leur mode de nomination, qu’ils soient statutaires ou non, ils sont révocables dans des conditions identiques, par décision des associés représentant plus de la moitié des parts sociales, à moins que les statuts ne prévoient une majorité plus forte. Sauf stipulations contraires des statuts, les associés peuvent être convoqués une seconde fois, et la décision se prendra alors à la majorité des votes émis, quel que soit le nombre de votants.

b) Les pouvoirs

Le gérant est le représentant légal de la société. Lui seul peut engager cette dernière auprès des tiers.

Il peut effectuer tous les actes de gestion au nom et dans l’intérêt de la société, mais il existe certaines limitations à ce principe :

- il doit agir dans les limites de l’objet social,

- il doit consulter l’assemblée générale des associés dans les cas prévus par la loi, en particulier pour modifier les statuts,

- les autres gérants peuvent s’opposer à toute opération, à condition de faire connaître leur position avant qu’elle ne soit conclue.

En outre, les statuts peuvent prévoir que le gérant ne peut accomplir certains actes sans l’accord des associés ou des autres gérants.

Certains actes lui sont interdits, à peine de nullité. Ainsi il lui est, par exemple, impossible de contracter un emprunt auprès de la société sous quelque forme que ce soit. En cas d’excès de pouvoir ou de dépassement de l’objet social, les associés peuvent le révoquer et lui demander réparation du préjudice causé : en effet, la société demeure engagée à l’égard des tiers auprès desquels le gérant a contracté au nom de la société.

Il existe des exceptions à ce principe d’engagement de la société :

- s’il s’agit d’un acte dont la compétence est expressément attribuée aux associés par la loi,

- si la preuve est apportée que le tiers savait que l’acte dépassait l’objet social,

- en cas de complicité du tiers,

- si le tiers avait connaissance de l’opposition formée par l’un des gérants à l’acte.

c) Les obligations

Le gérant a pour première obligation de gérer la société dans le respect de l’intérêt social. Il doit en assurer la direction en y apportant tout le temps et la diligence nécessaires.

Il doit exécuter les décisions prises en assemblée générale et assurer le respect de toutes les obligations fiscales et sociales qui s’imposent aux SARL.

Le gérant doit aussi accomplir les formalités de publicité :

- lors de la constitution de la société,

- en cas de modification des statuts, il doit procéder à la publication d’une annonce légale et faire l’inscription modificative au RCS.

Dans les 4 mois de la clôture de l’exercice, il doit aussi souscrire, sur des imprimés établis par l’Administration, une déclaration auprès de la fiscalité professionnelle indiquant le montant du bénéfice imposable.

Le gérant a pour rôle d’informer les associés sur la situation de la société. Il le fait à toute époque, en tenant les documents comptables à jour au siège de la SARL. Il les convoque obligatoirement chaque année pour une assemblée générale d’approbation des comptes. Dans le mois qui suit l’assemblée, il dépose les comptes au greffe du tribunal mixte de commerce.

d) La responsabilité

En principe, la responsabilité du gérant est limitée à ses apports si celui-ci est associé. Toutefois, le gérant peut avoir à répondre civilement et pénalement des fautes de gestion et des infractions qu’il aura pu commettre au cours de son mandat.

La responsabilité civile du gérant est engagée en cas de :

- fautes de gestion : elles vont de la simple négligence aux manoeuvres frauduleuses,

- violation des statuts,

- infractions aux dispositions légales et réglementaires applicables aux SARL.

La responsabilité pénale du gérant est engagée en cas de :

- distribution de dividendes fictifs ;

- présentation d’un bilan inexact en vue de dissimuler la véritable situation financière de la société ;

- abus de biens et du crédit de la société pour un usage contraire à son intérêt.

Le tribunal peut aussi étendre au dirigeant la procédure de redressement judiciaire ouverte contre la société, ou prononcer la faillite personnelle ainsi que l’interdiction de diriger, gérer, administrer ou contrôler toute entreprise commerciale ou artisanale ou toute personne morale.

e) La couverture sociale

Le type de couverture et les cotisations seront différents selon que le gérant fait partie d’un collège de gérance majoritaire, égalitaire ou minoritaire. Pour le savoir, on prend en compte l’ensemble des parts détenues par chacun des gérants y compris celles appartenant à leur conjoint ou à leurs enfants mineurs non émancipés :

- la gérance est majoritaire si le total des parts est supérieur à 50%

- la gérance est égalitaire si le total des parts est égal à 50%

- la gérance est minoritaire si le total des parts est inférieur à 50%

Et si la gérance est majoritaire, chacun des gérants est majoritaire quel que soit le nombre de parts qu’il détient.

LES TYPES DE COUVERTURE DE LA GÉRANCE MAJORITAIRE

Si vos revenus annuels sont inférieurs à 1.559.724 F, vous restez redevable d’une cotisation minimale calculée sur ce montant, sauf si vous bénéficiez d’une aide médicale totale.

Votre cotisation est calculée, après réception de votre déclaration de ressources, pour une durée d’un an. Le calcul se fait en deux étapes :

- La provision : Pour une année “n”, votre cotisation est d’abord calculée à titre provisionnel sur la base du dernier revenu professionnel connu (ressources de l’année “n-2” pour les cotisations provisionnelles du 1er semestre “n” ; ressources de l’année “n-1” pour les cotisations provisionnelles du 2ème semestre “n”).

- La régularisation : Lorsque le revenu professionnel de cette même année “n” est connu, la CAFAT procède à une régularisation définitive de la cotisation. Cette régularisation intervient au 1er juin de l’année “n+1”.

Pour en savoir plus, consultez le tableau des cotisations provisionnelles 2019 sur www.cafat.nc/web/ cotisants/le-calcul-des-cotisations

Intégration complète

Cette formule de cotisation vous garantit le remboursement des soins quel que soit leur taux de prise en charge.

- Pour les revenus annuels ne dépassant pas 3 757 632 F, le taux de cotisation est de 6,5%,

- Pour les revenus annuels compris entre 3 757 633 F et 5 636 448 F le taux de cotisation est compris entre 6,5% et 9%,

- Pour les revenus annuels dépassant 5 636 448 F le taux de cotisation est fixé à 9 % jusqu’à cette limite, et 5% pour la part des revenus comprise entre 5 636 449 F et 63 356 400 F (base janvier 2018)

Intégration partielle

Cette formule de cotisation vous garantit le remboursement des soins pris en charge à 100 % uniquement.

- Pour les revenus annuels ne dépassant pas 3 757 632 F, le taux de cotisation est de 5%

- Pour les revenus annuels compris entre 3 757 633 F et 5 636 448 F le taux de cotisation est compris entre 5% et 7,5%

- Pour les revenus annuels dépassant 5 636 448 F le taux de cotisation est fixé à 7,5% jusqu’à cette limite, et 5% pour la part des revenus comprise entre 5 638 449 F et 63 356 400 F (base janvier 2018)

Plafond annuel de cotisation 2019 = 63 356 400 F (soit 5 279 700 F mensuel)

Prestations en nature ou en espères

L’intégration complète et l’intégration partielle vous garantissent uniquement le remboursement de vos soins. Les prestations en nature couvrent le risque maladie maternité. Une option supplémentaire permet d’obtenir des prestations en espèces : le cotisant pourra bénéficier d’indemnités journalières en cas d’arrêt maladie, d’hospitalisation ou de congé maternité, d’une pension d’invalidité et d’un capital décès.

Pour pouvoir bénéficier de ces prestations vous devez souscrire en plus l’option « prestations en espèces » qui vous permettra de compenser la diminution ou la perte de vos revenus. Le taux de cotisation est fixé à 0,5 %.

Selon vos ressources, votre cotisation sera de 1 985 F par trimestre au minimum ou de 78 351 F par mois au maximum (tarifs 2019). La cotisation est calculée et versée selon les mêmes modalités que votre cotisation obligatoire.

NB : Cette option, facultative, peut être souscrite à tout moment mais elle ne peut toutefois être résiliée qu’en cas de circonstances exceptionnelles.

GÉRANCE MINORITAIRE OU ÉGALITAIRE

Ces gérants sont « assimilés salariés » et relèvent du régime de protection sociale des salariés : ils sont donc soumis au régime général CAFAT et à la CRE. Ils ne relèvent cependant pas du droit du travail.

3. La participation des associés à la vie de la SARL

La SARL ne comporte qu’une seule catégorie d’associés. L’égalité entre eux est la règle. Tous ont des droits et des obligations.

a) Leurs droits et obligations

Comme on l’a déjà vu, ils ont un droit à l’information qui leur permet de contrôler la bonne gestion de la société. Ainsi, les associés ont le droit de poser par écrit des questions auxquelles le gérant sera tenu de répondre au cours de l’assemblée annuelle.

Ils touchent des dividendes et supportent les pertes sociales en fonction de leur nombre de parts.

Si un associé s’immisce dans la gestion de l’entreprise, il pourra être rendu responsable du passif social

dans le cadre d’une procédure judiciaire, en tant que “gérant de fait”.

S’ils ont reçu des dividendes fictifs, il pourra leur être demandé de les restituer. En outre la responsabilité pénale des associés peut être engagée, par exemple en cas de fausse déclaration dans les statuts (nombre de parts)...

b) Les assemblées d’associés

Les décisions des associés sont prises en assemblées collectives ; leur fonctionnement est différent suivant qu’il s’agit d’une assemblée annuelle, extraordinaire ou ordinaire. Les pouvoirs des associés sont fonction du nombre de parts qu’ils possèdent dans la société. C’est pour cela que la répartition 50% - 50%, en cas de divergence entre associés, peut aboutir à une paralysie de la société.

1- L’ASSEMBLÉE GÉNÉRALE ORDINAIRE (AGO)

COMPÉTENCES

Les associés doivent se réunir en AGO pour les décisions ordinaires de gestion courante ; par exemple lorsqu’ils veulent nommer ou révoquer le gérant, fixer la rémunération des gérants , approuver les comptes sociaux et les conventions passées entre la société et un gérant ou associé, etc.

MAJORITÉ

Les décisions sont prises, sur première consultation, par un ou plusieurs associés représentant plus de la moitié des parts sociales. S’il faut une deuxième consultation, la décision sera valablement prise à la simple majorité des votes émis quel que soit le montant du capital représenté ; à condition que les statuts ne prévoient pas d’écarter cette deuxième consultation. Il est possible de prévoir une majorité renforcée pour la révocation du gérant.

2- L’ASSEMBLÉE GÉNÉRALE ANNUELLE

Les associés doivent se réunir au moins une fois l’an en assemblée générale ordinaire, dans les 6 mois qui suivent la clôture de l’exercice social. Cette assemblée a pour but de fixer les modalités de répartition des bénéfices et de statuer sur les comptes présentés par le gérant.

3- L’ASSEMBLÉE GÉNÉRALE EXTRAORDINAIRE

COMPÉTENCES

Les associés doivent se réunir dès qu’une modification des statuts est envisagée. Cela concerne principalement un changement de dénomination ou d’objet social, une augmentation ou une réduction du capital social, un transfert de siège ou la ratification du transfert décidé par le gérant, la décision de dissolution de la société ou encore l’agrément de nouveaux associés.

MAJORITÉ

Les décisions doivent être prises par les associés représentant au moins les trois quarts des parts sociales.

Toutefois il existe des exceptions à ce principe :

- L’unanimité des associés sera requise pour le changement de nationalité de la SARL, ainsi que pour transformer la SARL en société en nom collectif ou en commandite,

- La majorité en nombre des associés représentant les 12 | 3/4 du capital social sera parfois nécessaire pour le nantissement des parts sociales et pour la cession de parts à des tiers étrangers à la société (voir ci-dessous La cession de parts).

- Pour les modifications portant sur le capital social, les règles de majorité varient en fonction des modalités d’augmentation ou de réduction.

4. Les cessions de parts

Il y a 2 situations à prendre en compte selon que la cession se fait à une personne extérieure à la société ou non.

1- LA CESSION DE PARTS AU PROFIT D’UN TIERS

Le principe est que les parts sociales ne peuvent être transmises à des tiers étrangers à la société qu’avec le consentement de la majorité en nombre des associés représentant au moins la moitié des parts sociales. C’est ce qu’on appelle la double majorité. Mais les statuts peuvent prévoir une majorité plus forte : très souvent, la règle choisie est la majorité des associés, représentant les 3/4 des parts sociales.

L’ENREGISTREMENT

L’acte de cession des parts doit être enregistré dans les 3 mois de la signature (1 mois pour les actes authentiques). Les droits d’enregistrement sont de 1% après application d’un abattement égal à : 5 MF x nombre de parts acquises / nombre total de parts.

LA PUBLICITÉ DE LA CESSION

Si la cession de parts n’entraîne pas de modification de la gérance, il suffira de faire enregistrer l’acte de cession auprès du Service de la recette, de le déposer au RCS (frais de dépôt de 931 F) et au Service des impôts.

Si la cession de parts entraîne une modification de la gérance, il faut également procéder aux formalités suivantes :

- établir le procès verbal d’assemblée constatant la modification de gérance,

- faire paraître une annonce légale mentionnant la modification de gérance,

- procéder à une inscription modificative au RCS par l’intermédiaire du CFE de la CCI. Le coût est de 6 000 F + 2 000 F + 6 516 F + 931 F,

- s’il y a lieu, fournir pour le nouveau gérant, une déclaration sur l’honneur de non condamnation et de filiation et un justificatif d’identité,

- un original enregistré de la cession de parts,

- une mise à jour des statuts.

2- LA CESSION DE PARTS ENTRE ASSOCIÉS(ES), AUX CONJOINTS(ES), ASCENDANTS(ES), DESCENDANTS(ES)

En principe, la cession de parts entre associés, conjoints, ascendants ou descendants est libre ; toutefois les statuts peuvent prévoir une majorité plus élevée et/ou un agrément de la cession à un associé, un conjoint, descendant ou ascendant.

Selon qu’il y a ou non changement de gérance, les mêmes formalités que celles vues précédemment sont à accomplir.

5. Le régime fiscal

a) La société

1- L’IS

PRINCIPE

Les SARL exerçant une activité industrielle, commerciale ou artisanale relèvent de l’impôt sur les sociétés (IS) qui est de 30% sur le montant des bénéfices.

TAUX RÉDUIT

Un IS réduit sera accordé aux sociétés :

- dont le CA est inférieur à 200 MF HT au cours de l’exercice ou de la période d’imposition,

- et dont le capital est entièrement libéré et détenu pour 75% au moins par des personnes physiques.

Dans ce cas, un taux réduit à 15% s’appliquera sur la première tranche de 10 MF de bénéfice imposable par période de 12 mois. Précisons que les résultats relevant du régime des plus values à long terme ne sont pas pris en compte pour l’appréciation de cette limite.

EXCEPTIONS

Sont passibles du taux de 35% les activités suivantes :

- la métallurgie des minerais,

- l’exploration, l’extraction, l’extraction-exportation de minerais.

Selon l’article 21 du Code des impôts, le bénéfice net à prendre en compte est établi après déduction de certaines charges :

- les frais généraux,

- les dépenses de personnel et de loyer,

- les amortissements,

- les intérêts servis aux associés en raison des sommes qu’ils prêtent à la société,

- les impôts,

- les provisions...

2- LA CONTRIBUTION SOCIALE ADDITIONNELLE À L’IS

Pour financer le régime des allocations familiales créé au sein de la Cafat, une contribution sociale additionnelle à l’IS sera prélevée sur les entreprises soumises à l’IS à 30% dès lors que le bénéfice fiscal de l’exercice atteint ou dépasse 200 MF.

Le barème du taux est le suivant :

- 5% pour la tranche de bénéfices comprise entre 200 et 300 MF

- 10% pour la tranche de bénéfices comprise entre 300 et 400 MF

- 15% pour les bénéfices supérieurs à 400 MF

3- L’IRVM

L’impôt sur le revenu des valeurs mobilières (IRVM) s’applique sur :

- les dividendes, intérêts, arrérages et revenus de la société,

- les rémunérations spéciales ou primes allouées quand elles sont prélevées sur les bénéfices de fin d’année.

L’IRVM est de 11,5% pour les revenus d’actions et de parts sociales qui sont ensuite exonérés de l’impôt sur le revenu (IR).

Il est de 25% pour les bons de caisse anonymes. S’ajoutent à ce taux 2,5% de centimes additionnels communaux (éventuels suivant les communes), 2% de centimes additionnels provinciaux et 2,6% de contribution calédonienne de solidarité. Donc le taux effectif global du prélèvement est de 18,6%.

4- L’IRCDC

L’impôt sur le revenu des créances, dépôts et cautionnements (IRCDC) s’applique sur les intérêts, arrérages et tous les produits des créances, dépôts et cautionnements, intérêts des comptes courants d’associés.

Après paiement de l’IRCDC, les revenus suivants sont exonérés de l’impôt sur le revenu :

- les intérêts et revenus des placements effectués auprès des établissements financiers,

- les intérêts des comptes courants d’associés.

Son taux est de 8%.

5- LA PATENTE

La société devra, tous les ans, payer sa patente. Cet impôt se compose d’un droit fixe et d’un droit proportionnel :

DROIT FIXE

- Taxe déterminée d’après le tarif figurant à l’annexe II du Code des impôts, selon l’activité de la SARL et sa commune d’implantation (abattement de 25% depuis le 1er janvier 1992),

- Taxe variable tenant compte des véhicules utilitaires et engins divers, ainsi que des surfaces des locaux et emplacements commerciaux.

S’AJOUTENT LES CENTIMES ADDITIONNELS

Conformément aux articles 871 et suivants du code des impôts.

b) Les associés(es) et les gérants(tes)

1- GÉRANTS(TES)

Les rémunérations des gérants de SARL, soumis à l’IS, qu’ils soient ou non associés sont passibles de l’impôt sur le revenu.

Qu’ils soient majoritaires ou minoritaires, ils bénéficient de la déduction forfaitaire de 10% pour frais professionnels, plafonnée à 800 000 F

(ou déduction des frais réels sur justificatifs), et de l’abattement de 20% sur la partie de salaire net de frais professionnels ne dépassant pas 9 000 000 F.

2- IMPÔT SUR LE REVENU

Le taux est progressif par fraction de revenu imposable. Le barème est le suivant :

3- LA CONTRIBUTION CALÉDONIENNE DE SOLIDARITÉ

Pour tous les travailleurs indépendants. Assiette : déclaration annuelle de revenus Ruamm. Taux : 1% (à partir du 1er franc et sans plafond)

4- ASSOCIÉS(ÉES)

Les intérêts qu’ils peuvent recevoir des comptes courants d’associés sont passibles de l’IRCDC. Les dividendes sont soumis à l’IRVM. De manière habituelle, la société paie l’IRVM et l’IRCDC pour le compte des associés et leur verse le net.

Dans les 2 cas, ces revenus sont exonérés de l’IRPP.

6. La dissolution anticipée de la SARL

Nous n’étudierons pas dans cette partie le règlement judiciaire, mais seulement la dissolution volontaire de la SARL par les associés. Le plus souvent, la décision de dissoudre viendra de la seule volonté des associés. Elle doit être prise avec la même majorité que pour la modification des statuts, il s’agit donc d’une décision extraordinaire qui nécessite une majorité représentant les trois quarts du capital social (les statuts ne peuvent prévoir une majorité plus élevée). Plusieurs étapes se succèdent.

a) Première étape : la dissolution

L’associé unique décide de la dissolution anticipée de la société. Le PV doit faire apparaître la décision de dissolution anticipée ainsi que la nomination du liquidateur avec mention du siège de la liquidation.

Ce document doit obligatoirement être enregistré auprès du Service de l’enregistrement (Immeuble des services fiscaux – Tél. 25 75 00)

Coût :

- droit fixe de 25 000 F (si capital social inférieur à 50 MF)

- droit fixe de 50 000 F (si capital social supérieur à 50 MF)

Publication d’une annonce légale de dissolution avec mention du nom du liquidateur et du siège de la liquidation.

Faire une inscription modificative RCS au CFE de la CCI dans le mois du prononcé de la dissolution :

- 2 bulletins modificatifs B 3

- le PV d’AG extraordinaire décidant de la dissolution (PV enregistré)

- le journal d’annonces légales

- 6 000 F

- 2 000 F

- 7 447 F

Dès cette première phase, si la société n’a plus aucune activité, il est possible de radier la patente.

Pour cela, il suffit de remplir un imprimé de radiation RID M2C et de fournir à la CCI-NC une copie du PV enregistré de dissolution.

Transmettre aux Services fiscaux (Service de la fiscalité professionnelle) un exemplaire du PV enregistré de dissolution.

b) Seconde étape : la liquidation

Le liquidateur réunit une assemblée générale ordinaire qui permet d’approuver les comptes de liquidation et de clôturer l’opération.

Publication d’une annonce légale de clôture de liquidation.

Procéder à la radiation RCS auprès du CFE de la CCI : La radiation doit être demandée par le liquidateur dans le délai d’1 mois à compter de la publication de la clôture des opérations de liquidation (JAL) :

- 2 bulletins de radiation RCS

- un PV d’AG ordinaire de clôture de liquidation (PV enregistré)

- l’arrêté des comptes

- le journal d’annonces légales

La radiation au RCS est une formalité gratuite.